Nhóm Ngành sản xuất Điện và xây lắp Điện luôn được đánh giá là Ngành có có biên lợi nhuận ổn định và mang tính chất phòng thủ tương đối lớn mỗi khi thị trường có những biến động lớn và đây cũng là nhóm Ngành luôn được nhà đầu tư quan tâm nhiều.

Đặc biệt trong thời gian gần đây khi Dự thảo mới nhất có kịch bản chuyển đổi năng lượng theo hướng xanh hơn quy hoạch cũ theo chỉ đạo của thủ tướng sau hội nghị COP 26 và đây sẽ là cơ hội cho điện gió đặc biệt là điện gió ngoài khơi trong GĐ 2022 – 2030.

Một số trọng tâm chính:

- Tới năm 2030: giảm NĐ than, chủ yếu tăng TBKHH dùng LNG, các nguồn khí nội dự kiến sẽ có thêm khí từ Lô B Ô Môn và Cá Voi Xanh. Tuy nhiên các mỏ khu vực Đông Nam Bộ sẽ suy giảm mạnh và các nhà máy điện ở khu vực ĐNB sẽ phải sử dụng tới khí LNG nhập khẩu. Điện gió ngoài khơi tăng lên 7.000 MW so với 2.000 MW trước đó do đặc điểm ổn định tần số. Điện gió trên bờ, gần bờ tăng thêm 30% công suất so với trước đó. ĐMT quy mô lớn và mái nhà hầu như giữ quy mô so với hiện tại.

- Tới năm 2045: Duy trì NĐ than từ năm 2030, không phát triển mới và có định hướng chuyển đổi sang sử dụng đốt biomass/ammoniac. Trước COP26, TBKHH sẽ là một trong những nguồn phát triển mạnh nhất nhưng đến lần này đã giảm tới 44% so với công suất trước đó mà chủ yếu tập trung vào tăng mạnh Điện gió gần bờ/trên bờ và ngoài khơi, ĐMT.Ngoài ra còn phát triển công nghệ lưu trữ điện năng khi lúc này tỷ lệ NLTT đã lên tới 49% nguồn điện với đặc điểm biến thiên mạnh và lúc này có thể công nghệ lưu trữ điện đã phát triển với mức giá tốt hơn. Dự thảo này gần như đã được thông qua, chỉ còn một vài vướng mắc về tỷ lệ điện sử dụng LNG do giá khí hiện tại cao và không chủ động được nguồn cung khí trong nước.

===> Với các đặc điểm trên thì nhóm các Công ty sẽ hưởng lợi nhiều trong thời gian sắp tới. Cụ thể công ty phát triển các dự án NLTT, nhiệt điện LNG hay các công ty thầu xây lắp nhà máy điện, mạng lưới truyền tải điện như: REE, GEG, HDG, BCG, PV1, TV2, PVS, POW…

Rà soát đánh giá tổng quan trong nhóm này tôi có lọc ra và đánh giá tổng qua mã cổ phiếu PC1, để nhà đầu tư có thêm thông tin và có thêm lựa chọn trong danh mục đầu tư 2 Quý cuối năm.

PC1: CTCP Tập đoàn PC1 (HOSE)

Giá hiện tại: 39.8000

Giá mục tiêu: 50.000 (Upside +25%)

Khuyến nghị đầu tư: Mua và nắm giữ cho giá mục tiêu 50.000

I. Hưởng lợi từ chu kỳ Ngành và Một số điểm nhấn chính

+ Kỳ vọng chính sách mới sau khi QHĐ 8 phê duyệt sẽ cần nhu cầu lớn phát triển mạng lưới truyền tải, phát triển các dự án mới PC1 là DN có kinh nghiệm trong lĩnh vực này

+ Dự án khai thác Nickel sẽ hoạt động từ Quý IV.2022

+ Kế hoạch tham vọng phát triển các dự án thủy điện, điện gió …

+ Các dự án BĐS dự kiến mang về Doanh thu vào Quý IV.2022.

+ Mảng BĐS KCN là hướng đi mới của DN và kỳ vọng sẽ mang lại hiệu quả từ năm 2023 trở đi.

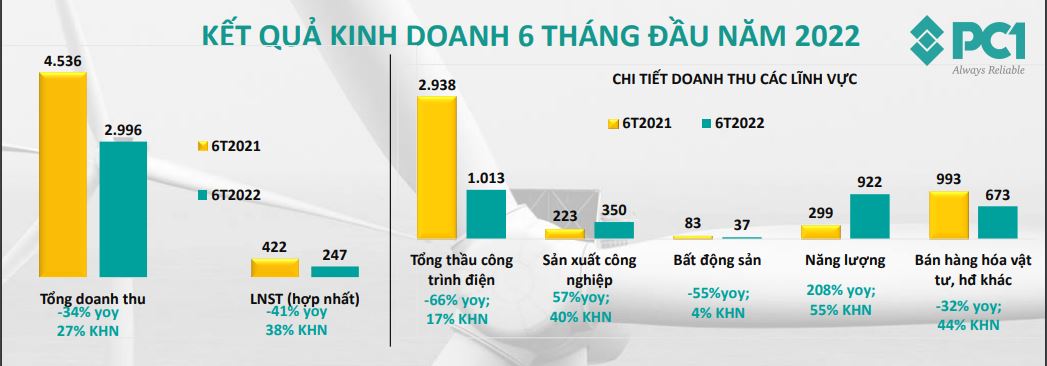

II. Đánh giá sơ bộ kết quả kinh doanh

Nhìn vào tổng quan kết quả kinh doanh 6T đầu năm kết quả kinh doanh thì có sự sụt giảm so với cùng kỳ năm trước tuy nhiên chúng ta cùng bóc tách những con số chi tiết:

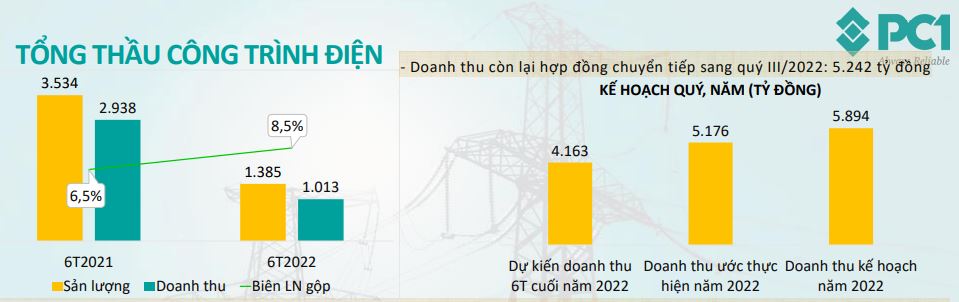

+ Mảng xây lắp điện: Đây là mảng chính của DN trong thời gian gần đây tuy nhiên mảng này bị ảnh hưởng nhiều nguyên nhân giải trình DN đưa ra:

- Quy hoạch điện III chưa được phê duyệt, do đó tốc độ và áp lực đầu tư các tháng đầu năm vẫn chưa cao. Các dự án năng lượng tái tạo đang ở điểm trũng của thị trường do các vướng mắc về chính sách, cơ chế giá bán điện.

Đánh giá: Điều này hoàn toàn hợp lý ở thời điểm hiện tại đối với PC1 và điều quan trọng đối với những DN xây lắp, xây điều đó là giá trị Backlog đây chính là "của để dành của Doanh nghiệp trong thời gian tới"

Điều này có nghĩa là gì:Đây chính là những hợp đồng mà DN đã ký kết và đang triển khai chưa ghi nhận kịp trong Q2 vì vậy đây chính là động lực cực lớn mang lại Doanh thu và LN trong thời gian sắp tới. Một số hợp đồng quy mô lớn như: EPC Nhà máy điện gió Tân Phú Đông 1 (2.886 tỷ đồng); TBA và đường dây 110kV Nhà máy điện gió Khai Long (hơn 500 tỷ đồng); EPC Nhà máy điện gió Đông Thành 1 (429 tỷ đồng).

=>>>> Nhìn vào kế hoạch thì điểm rơi lợi nhuận kỳ vọng sẽ xuất hiện trong thời gian sắp tới

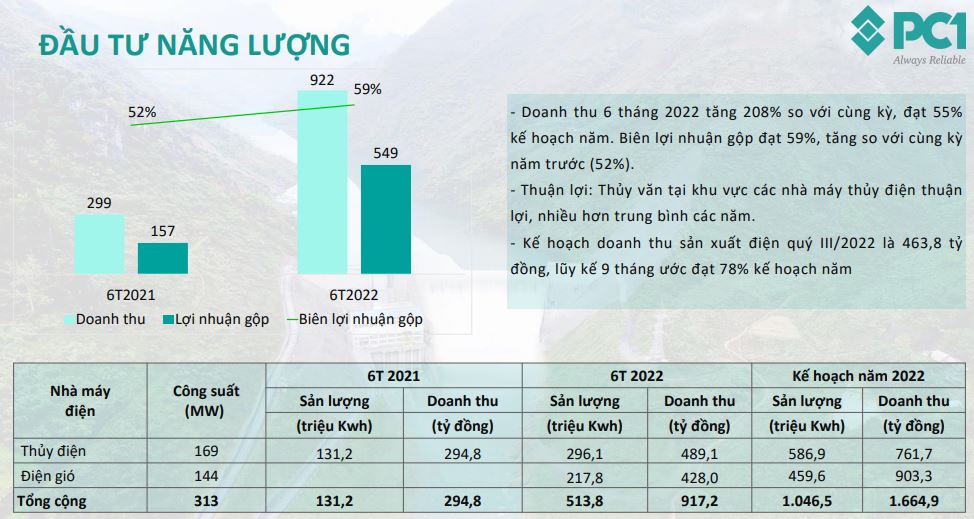

+ Mảng năng lượng:

=>> Đây là mảng chiếm tỷ trọng trong doanh thu nhưng biên lợi nhuận luôn duy trì ở mức cao.

+ Mảng BĐS: Điểm rơi lợi nhuận dự kiến Q4.2022 trở đi

Đánh giá: Nhìn vào kế hoạch của DN dự kiến chúng ta có thể thấy được, dự kiến sẽ bắt đầu có doanh thu vào Q3 trở đi.

Ở BĐS KCN: Vừa qua PC1 vừa công bố công bố quyết nghị nhận chuyển nhượng 100% của công ty Nomura Asia Investment (Vietnam) Pte. Ltd (NAIV), trong đó 70% vốn góp nhận chuyển nhượng từ Nomura Holdings, Inc. và 30% vốn góp nhận chuyển nhượng từ JAFCO Group Co., Ltd.

=>> Đánh giá đây là hướng đi mới của DN để hoàn thiện chuỗi giá trị của DN, mở rộng hệ sinh thái của Tập đoàn

Theo chia sẻ từ DN thì Kế hoạch doanh thu ở mảng này 6 tháng cuối năm: 996 tỷ đồng.

Rủi ro đầu tư:

- Tình hình tài chính của PC1 đặc biệt là chi phí lãi vay đang tăng mạnh nguyên nhân các khoản đầu tư vào điện gió

- Các khoản chi phí phát hành Trái phiếu

Trên đây là đánh giá sơ bộ về cổ phiếu PC1 để nhà đầu tư có thêm sự lựa chọn trong thời gian tới. Nếu nhà đầu tư quan tâm kỹ hơn về mã này nhà đầu tư có thể liên hệ trực tiếp liên tôi bên dưới.

Nếu nhà đầu tư quan tâm và mong muốn mở tài khoản giao dịch chứng khoán tại Yuanta Việt Nam thì có thể đăng ký TẠI ĐÂY hoặc theo đường dẫn QR code bên dưới.(Yuanta Securities Vietnam ngày 08/08)

Đăng nhận xét